中国为何禁止比特币交易?核心原因解析

中国禁止比特币交易的核心原因在于综合防控金融风险、维护资本管制与外汇安全、保障社会经济秩序,以及平衡技术创新与政策导向,最终目标是维护国家金融主权、防范系统性风险并保护公众利益。自2013年逐步收紧监管至2021年9月全面禁止交易及挖矿活动,中国的政策逻辑始终围绕“风险防控优先、技术创新并行”的原则展开,具体可从以下四方面深入解析:

一、金融风险防控:遏制非法活动与市场波动

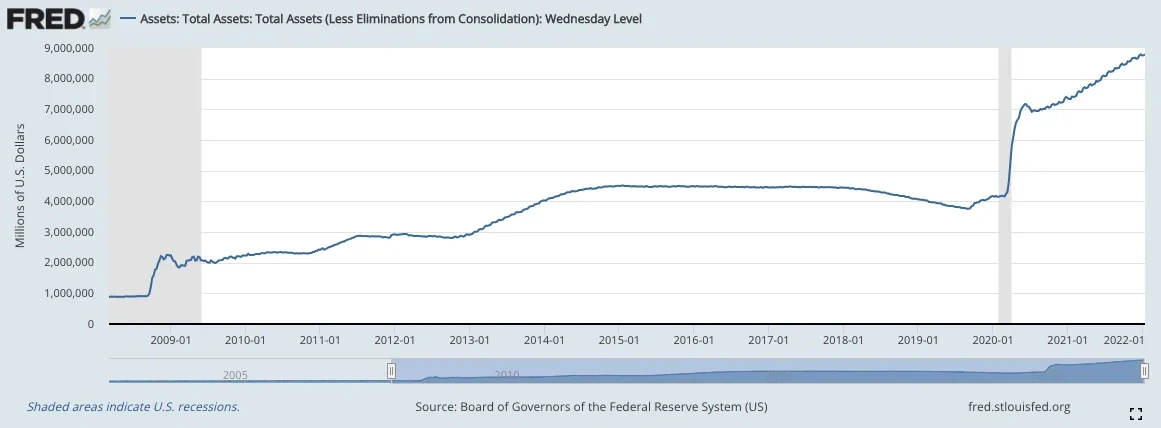

比特币的去中心化与伪匿名特性使其成为金融风险的重要载体。一方面,其交易绕过传统银行系统,削弱反洗钱(AML)监控效力,易被用于洗钱、逃税、走私及恐怖融资等地下经济活动。国新咨询2025年报告指出,加密货币的匿名转账功能已成为跨境非法资金流动的主要渠道之一。另一方面,比特币价格的极端波动性(如2025年6月单周波动超10%)可能引发投机泡沫,威胁金融系统稳定。中国监管机构尤为关注散户投资者因高杠杆交易蒙受的损失——这类风险不仅限于金融领域,还可能通过“投资者维权”等形式传导至社会层面,形成系统性风险隐患。

二、资本管制与外汇安全:捍卫货币主权与政策独立性

作为非主权货币,比特币对中国资本账户管理和货币政策构成双重挑战。在资本管制层面,其跨国流通性可绕过外汇监管实现资金转移,直接威胁资本账户安全。2024年IMF数据显示,高通胀国家稳定币渗透率已超30%,这一现象侧面反映加密货币对主权货币的潜在替代风险——若任其发展,可能削弱中国对跨境资本流动的管控能力。在货币政策层面,去中心化货币本质上与央行主导的货币供应体系冲突:比特币的总量固定性(2100万枚)使其无法响应宏观经济调控需求,而其价格波动可能干扰利率、通胀等政策工具的有效性,最终影响央行对经济的调控能力。

三、社会与经济秩序维护:保护公众利益与国家战略

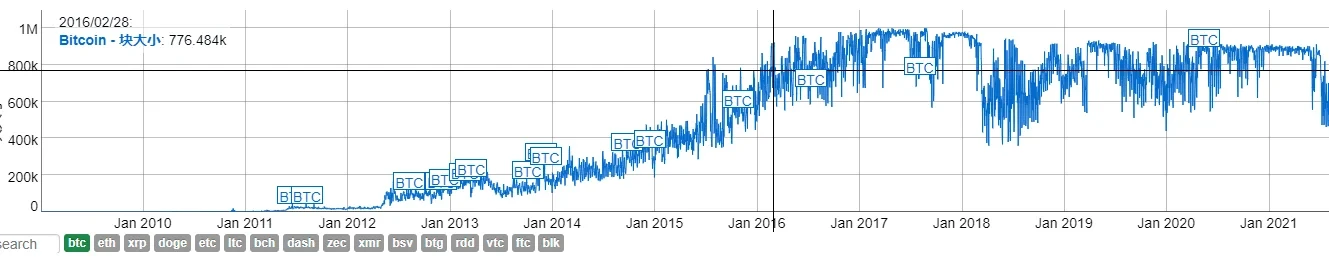

从社会层面看,加密货币市场的“野蛮生长”严重损害投资者权益。中国证监会调查显示,超90%的加密货币项目涉嫌欺诈,虚假宣传、“割韭菜”等现象频发,散户投资者因信息不对称极易成为受害者。经济层面,比特币挖矿的高能耗与国家“双碳”战略直接冲突。2021年中国曾占全球比特币算力的75%,内蒙古等矿场聚集区的电力消耗相当于中等规模城市,这与“碳达峰、碳中和”目标背道而驰,因此成为首批清退对象。此外,挖矿产业的“伪金融属性”也挤占了实体经济资源——2021年清退矿场后,相关地区电力资源被重新分配至制造业,推动了新能源产业的产能提升。

四、技术与政策导向:区分“区块链创新”与“加密货币交易”

中国的政策逻辑并非“否定区块链技术”,而是“剥离技术应用与货币属性”。一方面,中国积极推动区块链技术研发,央行数字货币(DC/EP)已进入试点应用阶段,在跨境支付、供应链金融等领域展现出技术优势;另一方面,明确禁止比特币等加密货币的交易属性,避免其金融化、投机化对现有体系的冲击。这种“技术开放+交易严控”的双轨制,旨在掌握区块链技术主导权的同时,将金融风险隔离在可控范围内——正如监管文件强调的,“支持区块链作为技术工具的创新应用,但坚决反对任何形式的加密货币融资和交易炒作”。

最新政策趋势:风险防控常态化与合规创新探索

2025年的监管动态进一步印证了政策的延续性与精细化。在风险防控端,多地持续打击非法加密货币交易,仅2025年6月就通报多起案例,冻结涉案资金超10亿元人民币,显示执法力度未因市场波动而放松。在创新探索端,中国对“合规锚定型加密货币”的态度趋于开放——电商巨头旗下蚂蚁集团、京东金融正在申请稳定币牌照,这类与法币1:1锚定的数字资产被视为“可控的技术试验”,既规避了价格波动风险,又可服务于跨境贸易结算等实体经济场景。此外,中国还通过参与G20加密货币监管框架制定、试点区块链监管沙盒等方式,在全球治理中争取技术标准话语权。

结论:风险与创新的动态平衡

中国禁止比特币交易的本质,是在全球化金融竞争中对“风险-创新”边界的清晰界定:通过限制去中心化货币的流通,维护金融主权与社会稳定;通过支持区块链技术研发,抢占数字经济时代的技术高地。这一政策逻辑既非“保守”,也非“激进”,而是基于中国“金融安全优先”的发展理念——在确保不发生系统性风险的前提下,为技术创新保留试错空间。未来,随着央行数字货币的推广与全球加密货币监管框架的完善,中国或进一步细化“禁止交易”与“允许应用”的边界,但“防控金融风险、维护货币主权”的核心原则不会动摇。

相关推荐

猜你喜欢

-

2025年主流比特币浏览器有哪些?如何选择?

文章介绍2025年主流比特币浏览器,包括Blockchair、Blockchain.com等,分析其功能特点(如闪电网络分析、API接口)、技术创新(AI驱动、Layer2整合),并提供覆盖新手到机构的用户选择指南。

2025-08-12 -

Bitcoin Core 25.0如何安全下载与配置?

文章围绕Bitcoin Core 25.0版本,介绍其官方下载渠道、多系统安装方法、安全验证步骤、配置流程及2024-2025年核心更新,为用户提供搭建比特币全节点的完整指南。

2025-08-12 -

美联储加息周期是否必然终结加密牛市?这次与2017年有何不同

文章探讨美联储加息周期对加密牛市的影响,以2015 - 2017年比特币价格增长为例,从宏观环境、内部结构等方面分析对比,推演市场前景并给出参与者应对策略。

2025-08-12 -

“3.12”一周年,比特币为何正处于伟大变革之中?

文章围绕2020年“312暴跌”,解析全球金融体系动荡,阐述比特币基本面转变、机构投资者范式转移,探讨支付生态与价值存储突破,分析市场分歧与未来展望。

2025-08-12 -

“大区块”会是比特币扩容的良方吗?

文章围绕比特币扩容问题展开,介绍三种主流扩容方案,详述大区块扩容争议及实践历程,分析smartBCH侧链技术创新,对比各方案并展望未来扩容路径。

2025-08-12 -

比特币挖矿是什么?如何全面解析其技术与产业?

文章全面解析比特币挖矿,涵盖其核心原理(工作量证明机制、哈希运算与激励设计)、实操指南(矿机选型、基础设施配置、矿池接入)、成本风险及未来趋势,展现从技术到产业的演进与挑战。

2025-08-12 -

比特币矿池是什么?2025年如何加入矿池?

本文阐述比特币矿池的定义与核心运作机制,详解2025年矿池加入全流程,包括硬件准备、矿池选择、账户配置等实操步骤,并分析矿池行业合规化、技术升级等最新动态及相关风险提示。

2025-08-12 -

分形比特币到底是什么?对生态和市场有何影响?

文章介绍分形比特币作为比特币生态新兴扩容方案,阐述其核心技术、生态价值,对比现有方案分析技术优势及对行业影响。

2025-08-12 -

如何下载和注册比特币交易所?

文章介绍了比特币交易所的下载(安卓APK安装、iOS App Store下载)与注册流程,涵盖基础信息注册、KYC认证、安全设置(2FA、资金密码等),并提示政策合规及防诈骗风险。

2025-08-11 -

比特币合约交割时间有何差异?如何区分不同模式?

文章介绍比特币合约交割时间因合约类型与交易平台不同存在差异,主要分为日、周、季度交割等模式,详解了CME、Binance等主流交易所的交割时间规则,以及永续合约、NDF等特殊交割机制,并提示相关风险。

2025-08-11