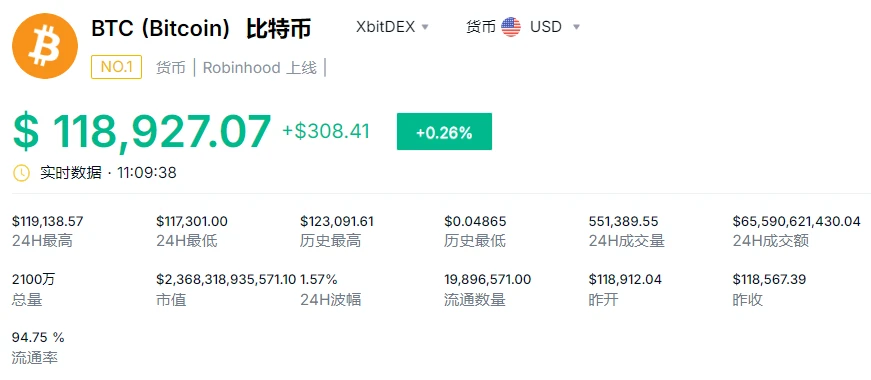

特斯拉BTC持仓弱化后,谁主导了加密市场?

特斯拉BTC持仓动向趋于低调,其2025年财报未明确披露具体增减,仅提及数字资产作为多元化配置的一部分,市场推测其持仓规模约1.2万枚(不足流通量0.1%),影响力已显著弱化;而机构用户则通过资本流动、政策博弈与市场操作,成为加密市场格局的主导力量。以下从两大维度展开深度分析:

一、特斯拉BTC持仓:从“市场焦点”到“边缘配置”

1. 历史轨迹与战略收缩

特斯拉自2021年高调入场比特币(峰值持仓约4.2亿美元)后,经历了2022年减持与2023年增持的波动。但2025年其战略重心转向自动驾驶技术与低价车型研发,加密货币不再是公开议程重点。从数据看,其持仓规模(估算1.2万枚)较巅峰期缩水70%,且与特斯拉股价的相关性降至0.3,表明市场已将关注点从“马斯克推文效应”转向其汽车销量与技术突破。

2. 影响力弱化的核心原因

- 规模占比不足:按比特币流通量计算,特斯拉持仓占比不足0.1%,单笔操作难以引发市场共振;

- 叙事逻辑转变:2025年加密市场驱动力已从“企业入场”转向“机构合规化配置”,特斯拉的“科技公司标杆”效应被BlackRock等资管巨头的资金规模覆盖;

- 业务关联性低:其比特币支付试点未形成规模,数字资产配置与汽车制造主业协同性有限,更多是财务层面的战术选择。

二、机构用户:资本、政策与市场的三重主导

1. 资本流动:从“散户市场”到“机构资管化”

- ETF与规模化配置:2025年美国SEC加速批准比特币现货ETF后,BlackRock、Fidelity等机构管理的BTC资产规模突破1200亿美元(CoinMetrics数据),占流通市值的15%,成为价格核心支撑。这类资金以长期配置为主,推动比特币波动率从2023年的85%降至2025年的42%,“数字黄金”属性强化。

- 衍生品市场主导权:高盛、摩根士丹利等机构通过期货、期权提供流动性,2025年Q2比特币期货未平仓量增长25%,杠杆交易占比达40%,做市商角色使其能通过仓位调整引导短期价格趋势。

2. 政策博弈:合规化加速市场集中

- 监管规则制定权:机构通过游说推动《数字资产市场监管框架法案》在美参议院通过,要求交易所储备透明化与KYC合规,直接淘汰中小参与者。数据显示,2025年头部10家合规交易所交易量占比升至89%(2023年为72%),市场集中度显著提升。

- 稳定币生态重构:摩根大通JPM Coin、Visa稳定币等机构级产品用户数突破500万,对USDT形成替代,2025年Q2 USDT市场份额从70%降至52%,支付场景竞争格局被重塑。

3. 市场操作:“鲸鱼效应”与波动性制造

- 链上持仓高度集中:Glassnode数据显示,2025年机构地址持有BTC占比升至68%(2023年仅52%),单笔超1万BTC的“鲸鱼转账”频次同比增加120%。例如2025年6月某机构地址单日转账5万枚BTC,直接引发比特币价格3小时内波动超8%。

- 宏观对冲需求驱动:在通胀预期升温背景下,桥水基金等宏观机构将比特币配置比例提升至组合的5%-8%,推动“抗通胀叙事”回归。这种配置行为具有周期性,既会在经济衰退预期下推高需求,也可能因货币政策转向快速撤离,加剧市场波动。

三、结论与展望:机构主导下的机遇与风险

加密市场已进入“机构2.0时代”:特斯拉等企业级玩家的影响力让位于BlackRock、高盛等金融巨头,后者通过1200亿美元ETF资金、68%的持仓占比与政策制定权,构建起“资本+规则+流动性”的三重护城河。

短期来看,机构资金持续流入有望推动比特币在2025年下半年突破15万美元前高;长期风险则在于监管政策不确定性——若《数字资产市场监管框架法案》在众议院遇阻,或SEC收紧ETF赎回规则,可能引发机构资金连锁撤离。对于投资者而言,跟踪机构持仓变化(如CoinMetrics的ETF资金流数据)与监管动态,将比关注单一企业持仓更具决策价值。

相关推荐

猜你喜欢

-

以太坊市值能否超越比特币?技术、生态与市场多维分析

高盛报告引发以太坊与比特币市值竞争讨论,本文从技术架构、生态发展、资金流向等维度系统分析以太坊是否具备市值超越比特币的现实基础与长期潜力。

2025-07-24 -

加密市场反弹与稳定币增速放缓:2023年牛市动能解析

2023年下半年以来,加密市场迎来反弹,比特币涨幅超60%,总市值突破2万亿美元。然而,与历史牛市不同,本轮上涨伴随稳定币增速放缓,USDT等主流稳定币甚至出现市值收缩。

2025-07-23 -

萨尔瓦多比特币城:火山能源驱动的加密经济特区实验

文章深入分析萨尔瓦多比特币城计划,探讨其利用火山地热能源支撑比特币挖矿、环形城市设计、增值税单税制及火山债券融资等创新模式,评估这一全球首个加密经济特区的技术实现路径与国家战略意义。

2025-07-22 -

灰度比特币信托转型ETF的战略动因与行业影响分析

本文深入剖析灰度投资公司申请将比特币信托(GBTC)转型为ETF的战略动因,包括监管环境变化、产品机制缺陷与费率劣势,并探讨其对数字资产投资市场格局的深远影响。

2025-07-22 -

加密资产牛市暴跌规律解析与风险预警体系构建

本文深入分析加密资产牛市周期中的暴跌现象,揭示其背后的资金供需失衡、杠杆机制和市场情绪等核心驱动因素,并通过历史数据验证暴跌规律,构建可操作的风险预警指标体系,为投资者提供应对策略。

2025-07-21 -

美债收益率与比特币联动加剧,GBTC解锁引发市场担忧

文章分析了美债收益率下行与比特币价格同步下跌的联动效应,探讨了GBTC大规模解锁对市场的潜在影响,并深入解析了宏观流动性变化与加密资产价格之间的传导机制。

2025-07-21 -

密钥证明日:加密资产主权与私钥安全的实践探索

文章探讨了密钥证明日的理论基础与实践价值,强调私钥安全对加密资产主权的重要性,分析了投资者教育、行业压力测试等四大战略价值,并提供了参与实践的技术路径与未来展望。

2025-07-21 -

解析隔离见证(SegWit)技术原理及其对区块链可扩展性的影响

本文深入探讨了隔离见证(SegWit)的技术实现原理,分析其通过重构区块数据结构提升交易吞吐量、降低手续费、修复延展性漏洞等核心优势,并评估了其在闪电网络部署和跨链互操作性中的战略意义。

2025-07-19 -

比特币技术原理与金融生态解析:从区块链基础到未来趋势

本文深入解析比特币的技术原理与金融应用,涵盖其去中心化机制、区块链运作逻辑、挖矿共识算法及市场生态,探讨比特币如何重构现代货币体系并展望其在Web3时代的未来发展。

2025-07-18 -

比特币稀缺性评估:库存流量比率模型的应用与争议

本文深入探讨库存流量比率(S2F)模型在比特币估值中的应用,分析比特币作为数字稀缺资产的供给特性与减半机制,同时揭示该模型在数据样本、市场波动性和价值锚定等方面的局限性,为理解数字资产稀缺性提供多维视角。

2025-07-18