借贷业务有哪些模式?Cantor 20亿BTC交易属实吗?

借贷业务的核心是资金使用权的暂时让渡,其模式根据资金来源、风控方式和应用场景可分为以下几类:

传统金融借贷模式

- 银行主导模式:以商业银行为核心,通过吸收存款、发放贷款赚取利差,依赖央行基准利率和严格的信用评级体系(如企业财报、个人征信)。典型产品包括企业经营贷、个人消费贷等,特点是资金成本低但审批流程长。

- P2P借贷模式:通过互联网平台连接个人或小微企业借贷双方,实现去中心化匹配。早期以“无抵押、高收益”为卖点,但因风控不足,2018年后全球范围内经历监管收紧,现存平台多转向小额分散借贷(如消费分期)。

加密货币借贷模式

- 抵押借贷:用户以加密资产(如BTC、ETH)为抵押,借入法币或稳定币,抵押率通常为50%-80%(防止价格波动触发平仓)。代表平台如BlockFi、Celsius(需注意部分平台因流动性危机已破产)。

- 无抵押信用借贷:针对机构或高净值用户,基于链上信用数据(如历史还款记录、资产规模)评估额度,风险较高,仅少数平台试点。

- 借贷即服务(BaaS):为机构提供基础设施,支持定制化借贷产品,常见于加密交易所(如Binance、Coinbase)的杠杆交易业务。

关于“Cantor 20亿BTC首笔交易对象”的澄清与说明

数量逻辑存疑:全球BTC流通总量约1900万枚,20亿BTC远超实际流通量,因此“20亿BTC”表述可能存在单位误解(如“20亿美元BTC”)或信息误差。

公开信息核查:通过金融资讯平台及Cantor Fitzgerald官方披露查询,未发现该公司涉及“20亿BTC”或“20亿美元BTC”的公开交易记录。Cantor作为传统金融机构,其加密业务主要集中于BTC期货、ETF做市等合规领域,而非大额现货交易。

建议核实信息:若问题指向特定交易,需进一步确认金额单位(如美元/欧元)、时间范围及信息来源,避免因数据误传导致误解。

总结

借贷业务模式随技术发展从传统中心化向加密去中心化延伸,核心差异在于抵押品类型与风控逻辑;而“Cantor 20亿BTC交易”因数量异常且无公开记录,需优先核实基础信息准确性。

相关推荐

- Aave净存款规模突破500亿美元,创首个DeFi借贷协议里程碑

- 韩国金融监管机构联合交易所制定虚拟资产借贷操作规范

- 以太币现货ETF单日吸金超10亿美元 国库公司模式推动价格逼近四年峰值

- BitMine拟增发200亿美元普通股 扩展加密货币挖矿业务

- Michael Saylor拟推1000亿美元比特币信贷业务

- 韩国FSC暂停加密货币借贷业务并加速制定监管框架

- Upbit 8月26日交易量达36.56亿美元,ETH领跑交易占比

- 晶泰控股完成26.5亿港元新股配售 探索区块链业务创新

- 借贷业务有哪些模式?Cantor 20亿BTC交易属实吗?

- 三大交易所上线AVNT交易对推动代币市值突破2.8亿美元

猜你喜欢

-

Revolut是否整合Lightning Network?支付效率如何提升?

截至2025年8月,Revolut尚未整合Lightning Network,其支付效率提升聚焦多元化渠道、本地化清算网络及AI优化等传统金融技术,分析了现状、路径、挑战及未来LN整合可能性。

2025-08-23 -

州级储备法案是什么?政府持有BTC如何影响数字资产监管?

文章解析美国州级储备法案的核心定义、政策驱动与风险控制机制,探讨政府持有BTC对数字资产监管框架成型、市场机构化及监管争议的多维影响,并分析最新立法动态与未来趋势。

2025-08-23 -

比特币迎来Taproot升级,能否有效助推其价格拉升?

文章分析比特币市场回暖及Taproot升级,阐述比特币网络升级必要性、Taproot技术架构、对网络性能提升及与市场价格关联,探讨升级能否助推比特币价格拉升。

2025-08-23 -

关税压力下,比特币与DeFi的避险效果如何?

2025年全球关税政策回潮背景下,文章分析比特币的短期避险弹性与长期稳定性不足,DeFi避险属性的理论可行性与实证挑战,探讨两者的避险效果及验证路径。

2025-08-23 -

政企互动与比特币转型如何推动区块链产业发展?

文章探讨政企互动深化的“政策创新-项目落地-资源共享”模式,分析比特币2025大会折射的行业合规转型趋势,以及两者交织下数字经济时代区块链产业的新机遇,涉及监管协同、技术落地与机构入场等核心议题。

2025-08-23 -

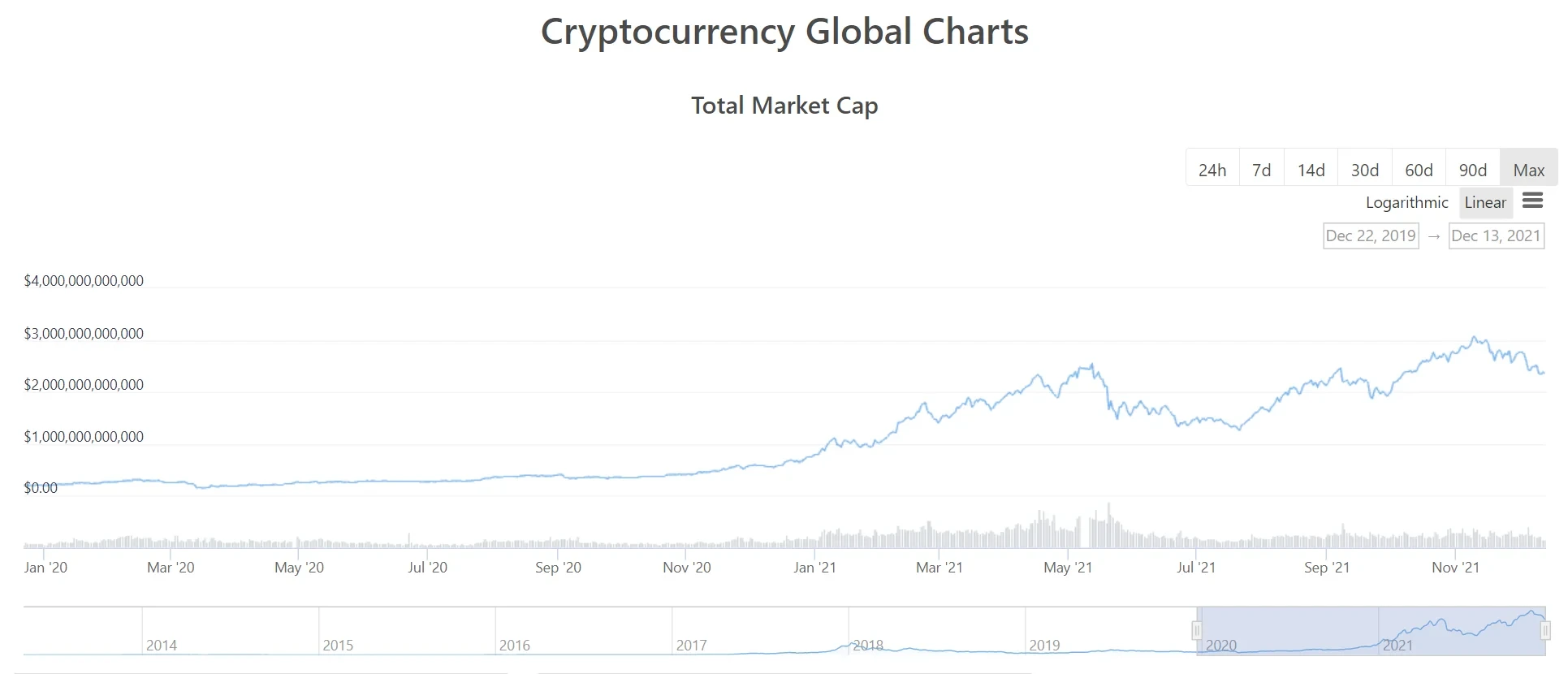

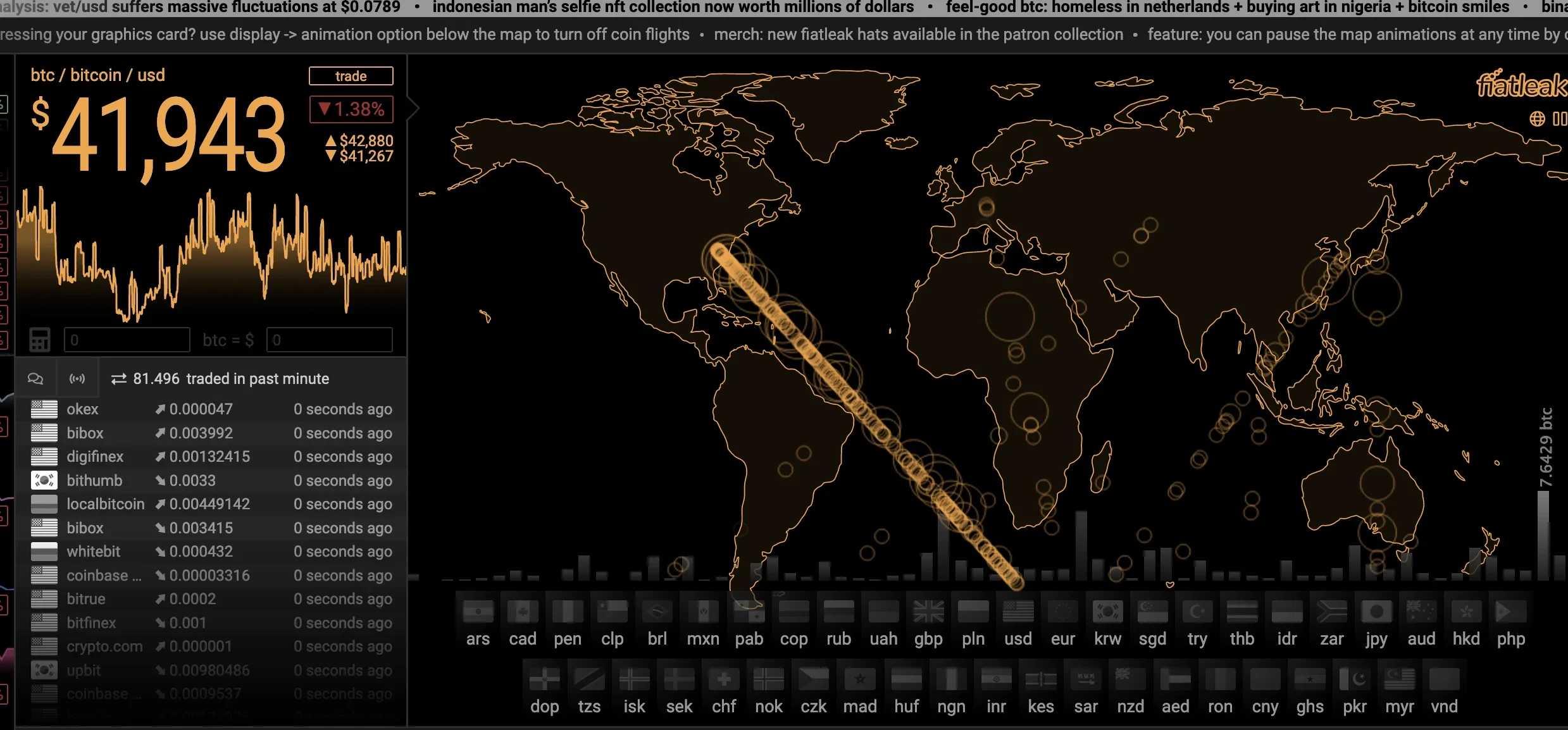

2021年加密市场表现如何?机遇与风险怎样交织?

本文从市值演变、资产表现、新兴赛道三大维度分析2021年加密市场。市场剧烈波动,创新红利与风险并存,呈现牛熊转换、资产分化等特征,还探讨监管及未来趋势。

2025-08-23 -

比特币统治力面临挑战?加密货币市场将多极化吗?

文章分析比特币虽短期维持市场主导地位,但其统治力面临技术瓶颈、监管变化等结构性挑战;竞争币生态则通过技术创新、场景扩展加速冲击,推动加密货币市场向多极化方向演进,并探讨了未来格局与投资策略。

2025-08-22 -

量子计算对比特币加密有威胁吗?现状与防御措施解析

文章分析量子计算对比特币加密的威胁,从技术原理(Shor算法与ECDSA)、现实风险(短期安全长期预警)及抗量子防御(后量子密码学等)展开,指出当前威胁遥远,需理性应对与技术防御。

2025-08-22 -

加密市场正在加速美股化,背后原因及影响有哪些?

文章探讨加密市场加速美股化现象,分析其机构持仓集中化等三大核心驱动因素,阐述带来的资金、监管等方面结构性变革,剖析集中化风险,并展望未来演进路径。

2025-08-22 -

传统机构转型与瑞典BTC公司如何平衡创新与风险?

本文分析传统机构转型的战略重构、合规适应等四大关键支柱,及瑞典BTC上市公司的监管框架与业务模型,指出两者需平衡创新与风险以立足数字经济。

2025-08-22