企业配置比特币有何利弊?如何优化财务策略?

企业配置比特币作为资产既有潜在收益与多元化价值,也伴随价格波动、监管等风险;通过科学的会计处理、税务筹划与风险管理,比特币纳入财报可实现财务优化。2025年,随着比特币ETF主流化与会计准则更新,企业需在机遇与挑战中寻找平衡。

一、企业配置比特币的核心利弊

优势:多元化与抗通胀的双重价值

在传统资产相关性上升的背景下,比特币成为企业资产配置的新选项。其与股市的相关系数在2025年已降至0.3以下,能有效分散投资组合风险。同时,比特币2100万枚的固定供应量使其具备抗通胀属性,尤其在全球货币宽松政策延续的环境下,成为对冲法币贬值的工具。价格潜力方面,机构预测2025年比特币均价或达15万-20万美元,远超股票、债券等传统资产回报率,如科技巨头特斯拉通过早期配置比特币获得显著账面收益,同时强化了创新企业形象,吸引科技导向型投资者。

风险:波动与合规的现实挑战

尽管潜力显著,比特币的高波动性仍是企业配置的核心障碍——2025年年化波动率仍超40%,单日跌幅超10%的事件频发,可能直接导致财报净利润大幅波动。监管层面,各国政策分化加剧合规风险:美国SEC对ETF的态度反复、中国禁止加密货币交易,跨境企业需应对复杂的法律环境。此外,安全与托管成本不可忽视,冷存储、私钥管理及保险费用会增加企业运营支出,而公允价值计量的会计规则(FVTPL)则可能因市值波动影响企业信用评级与融资成本。

二、比特币纳入财报的财务优化策略

1. 会计处理:降低波动性对利润表的冲击

新会计准则要求比特币按公允价值计量,直接影响利润表波动。企业可通过两种方式优化:

- 长期持有豁免申请:若持有周期超过3年,可申请特殊会计处理,将比特币归类为“长期投资”,减少短期市值波动对净利润的直接影响(2025年已有多家上市公司通过该方式稳定财报)。

- 对冲工具对冲风险:利用比特币期货或期权锁定价格,通过衍生品会计准则抵消部分波动,例如在比特币价格上涨时卖出看涨期权,降低持仓成本的同时平滑收益。

2. 税务筹划:跨境架构与递延税项管理

税务成本是企业配置比特币的重要考量,科学筹划可提升净收益:

- 亏损收割策略:在比特币价格下跌时卖出部分持仓实现亏损,用于抵消其他资产的资本利得税,尤其适用于多资产配置的企业。

- 跨境税务优化:在新加坡、瑞士等税收友好地区设立数字资产子公司,通过利润转移降低综合税率。例如,某跨国科技企业2025年通过瑞士子公司持有比特币,将有效税率从25%降至18%。

3. 风险管理:设定边界与压力测试

控制风险敞口是财务稳健的关键:

- 头寸上限管理:参考MicroStrategy 2025年调整后的策略,将比特币配置比例控制在现金储备的5%-10%,避免过度暴露。

- 极端场景压力测试:定期模拟比特币单日下跌20%对企业流动性的影响,确保短期偿债能力不受冲击。例如,2025年Q2某金融机构通过压力测试发现,10%的比特币持仓在极端行情下可能导致流动比率下降0.3,遂将比例下调至7%。

4. 投资者沟通:透明披露与ESG整合

财报波动可能引发市场担忧,需通过沟通稳定预期:

- 详细披露配置逻辑:在年报中说明比特币的战略定位(如长期储备资产)、风险管理措施(如冷存储方案)及公允价值计算方法。

- 回应ESG争议:主动披露比特币持仓对应的能源结构,例如采用可再生能源支持的挖矿节点,或购买链上碳中和凭证,缓解环保质疑。

三、2025年企业配置的最新趋势

企业对Bitcoin的接纳度已显著提升:全球前100家科技企业中,30%已公开持有比特币;美国现货比特币ETF规模突破500亿美元,推动企业配置需求增长。价格层面,受减半事件与机构资金流入驱动,2025年7月比特币价格达13.8万美元,较2024年上涨65%,验证了其长期增值潜力。

结论:平衡风险与机遇的配置策略

企业配置比特币需以“小比例试水、全流程风控”为原则:初期可将5%以内的现金储备投入比特币,通过特殊会计处理与对冲工具降低财报波动;同时建立跨境税务架构与安全托管体系,在合规框架内捕捉数字资产红利。随着比特币市场成熟度提升,科学配置将成为企业财务优化的重要选项。

相关推荐

猜你喜欢

-

矿企波动期扩张与CleanSpark算力目标的逻辑是什么?

文章分析矿企在行业波动期扩张的核心逻辑,探讨技术迭代、资本信心与地缘政策的驱动作用,并以CleanSpark为例,解读其短期亏损下坚持算力目标的战略选择,以及背后与比特币周期的博弈本质。

2025-08-26 -

Metaplanet如何超越萨尔瓦多比特币政策?

文章对比东京企业主导(以Metaplanet为代表)与萨尔瓦多行政化推动的比特币发展模式,分析市场化路径在资本运作、技术落地及生态渗透上的优势,指出比特币大规模应用更可能通过市场化机制实现。

2025-08-26 -

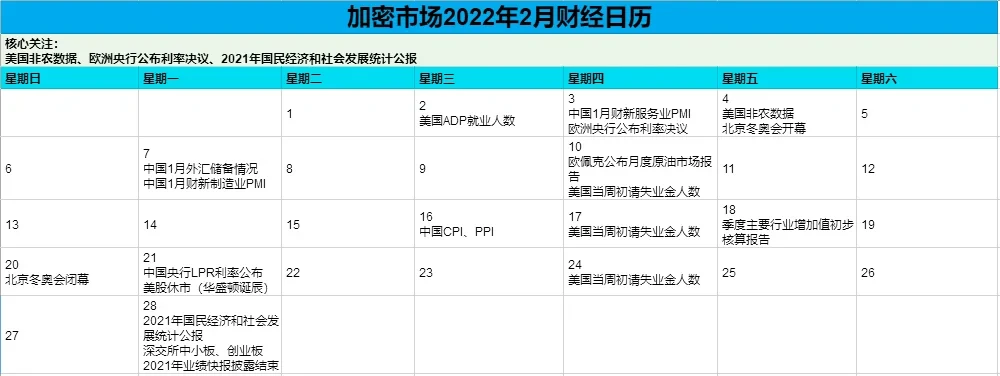

2022年2月加密市场有哪些关键事件值得关注?

文章分析2022年2月加密市场在宏观经济与政策预期影响下面临观察窗口,阐述了欧洲央行利率决议等核心事件对加密市场从多维度的系统性影响。

2025-08-26 -

比特币为何是通缩资产?Saylor如何重构资产负债表?

文章解析比特币通缩属性的底层逻辑,包括数学锚定的稀缺性、通缩螺旋形成机制及预期传导,同时阐述Michael Saylor的企业资产负债表重构战略,分析其通胀对冲、资本效率提升逻辑及实战风险。

2025-08-26 -

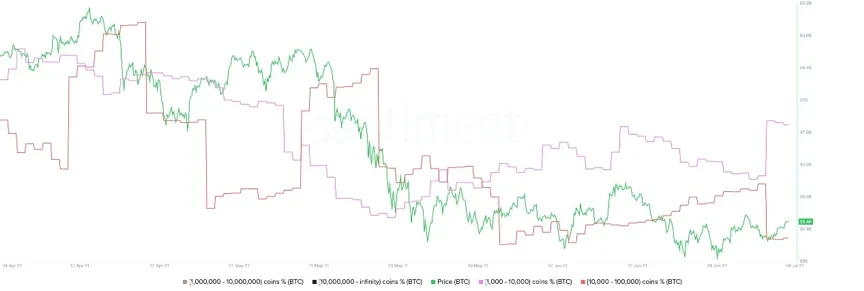

巨鲸囤积、机构重返,Q3加密市场能否迎来转折?

文章分析2025年Q2加密市场调整后,Q3面临的形势。阐述比特币巨鲸增持、传统机构重返等现象,分析市场面临的挑战与转折信号,探讨Q3加密市场走向。

2025-08-26 -

比特币抗通胀叙事崛起?短期信号与长期挑战何在?

文章分析比特币抗通胀叙事崛起的信号(价格突破、机构资金涌入、政策转向),其作为避险资产的优势(脱钩性、稀缺性),以及面临的波动性、监管等挑战,展望其从叙事到功能确立的关键。

2025-08-26 -

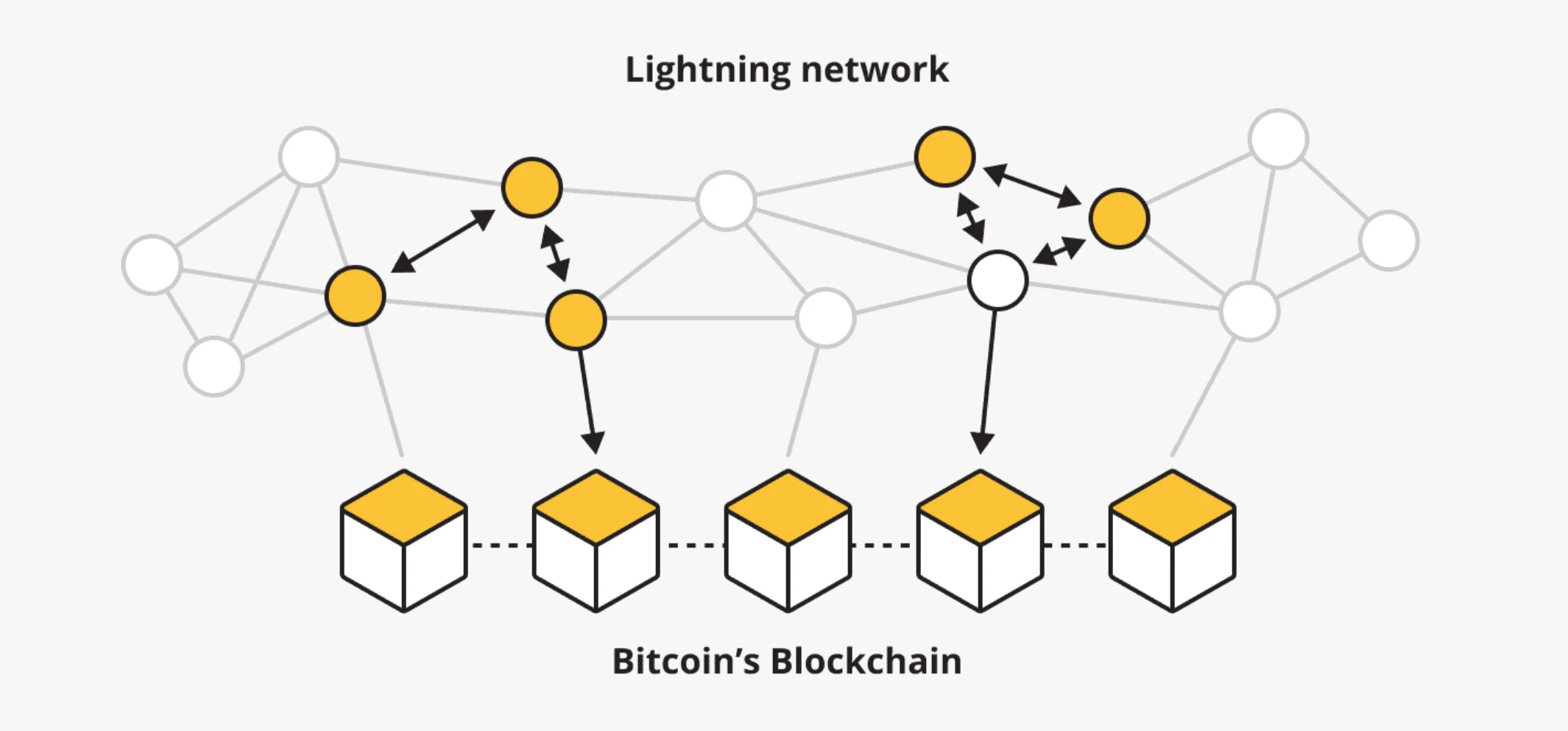

支付技术融合与闪电网络SDK如何重塑支付体系?

文章探讨支付技术融合通过整合区块链、稳定币等构建跨平台高效支付体系,解决传统支付效率与成本问题;闪电网络SDK则以即时结算、低成本等优势推动加密货币在零售、跨境支付等场景落地,二者协同助力重塑全球支付格局。

2025-08-25 -

战略储备如何运作?州政府持币怎样重塑矿业生态?

文章分析战略储备通过“采购-存储-轮换-释放”闭环实现资源调控,2025年呈现品类多元化与数字化管理趋势;同时探讨州政府持有加密货币如何以资本、政策与技术驱动矿业生态转型,及其面临的生态与市场风险。

2025-08-25 -

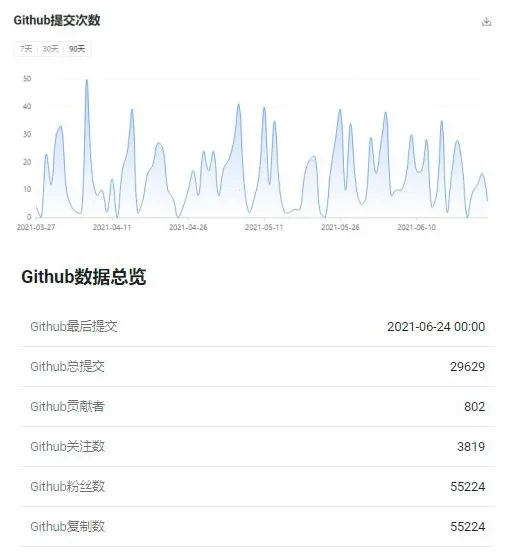

比特币Taproot升级为何意义重大?带来了什么?

文章围绕比特币Taproot升级展开,介绍其技术演进背景、核心升级内容,阐述开发者生态与社区共识现状、激活路线图,展望后Taproot时代对生态的影响。

2025-08-25 -

法币信任危机与欧元美元博弈如何影响比特币需求?

文章分析法币信任危机的三重表现、欧元对美元的有限挑战,探讨货币博弈通过系统性不确定性推升比特币需求的传导逻辑,以及监管与市场成熟度的制约,指出比特币是货币体系重构中的边缘增量而非颠覆性替代。

2025-08-25