您现在的位置是:首页 > 比特币储备计划如何合规?资金来源如何审查?

比特币储备计划如何合规?资金来源如何审查?

比特币储备计划的合规性需基于各国政策框架(如美国SEC监管、欧盟MiCA法案)及反洗钱(AML)、了解你的客户(KYC)等要求,而资金来源审查则依赖区块链分析工具、AI监控技术及强化的身份验证机制。以下从合规框架、审查技术、地域差异及最新实践展开深度分析。

一、比特币储备计划的合规性:政策框架与监管焦点

比特币储备计划(国家或机构将比特币纳入战略储备资产)的合规性核心在于匹配各国金融监管体系,需同时满足反洗钱、税务申报及资产托管规范。从全球实践看,政策差异显著:

1. 美国:从立法到执行的全链条监管

美国通过《GENIUS/CLARITY法案》明确战略比特币储备的法律地位,其合规性要求体现在三方面:

- 资产来源合规:优先收购司法部罚没资产(如 Silk Road 案件中的比特币),避免直接从公开市场大规模购币引发价格波动;

- SEC监管强化:2025年新规要求比特币ETF持有方披露底层资产来源及托管合规性,首只主权比特币ETF(代码:BTCR)需通过第三方审计并存储于合规冷钱包;

- 银行业参与限制:OCC允许持牌银行参与比特币质押(Staking),但禁止以比特币为抵押发放贷款,防范流动性风险。

2. 欧盟:MiCA法案下的“高风险资产”定位

2024年实施的《加密资产市场监管法案》(MiCA)将比特币储备归类为“高风险资产”,合规要求更严格:

- 环境影响披露:强制机构公开比特币挖矿的能源消耗数据,挪威主权基金因此暂缓比特币储备计划;

- 跨境流动限制:对超100万欧元的比特币跨境转移实施“Travel Rule”(旅行规则),要求交易双方提前报备监管机构。

3. 其他国家:从“主权工具”到“监管空白”

- 萨尔瓦多、俄罗斯等:将比特币储备视为规避美元制裁的工具,合规性依赖内部立法(如萨尔瓦多《比特币法》),但缺乏国际监管协作;

- 瑞士、中国等:瑞士央行明确比特币“未达储备投资标准”(2025年8月声明),强调黄金仍是核心避险资产;中国则对加密货币相关活动保持高压监管,但通过CBDC参与全球数字货币协作。

二、资金来源审查:技术驱动的链上追溯与风险过滤

资金来源审查是合规性的核心环节,需通过技术手段确保储备比特币未涉及非法活动(如暗网交易、洗钱)。主流方法包括:

1. 区块链分析工具:链上数据的“全景扫描”

Chainalysis、Elliptic等工具通过以下方式追溯资金流向:

- 地址标记系统:标记暗网(如Hydra Market)、混币服务(如Wasabi Wallet)等高风险地址,美国财政部OFAC已将超200个比特币地址列入制裁清单;

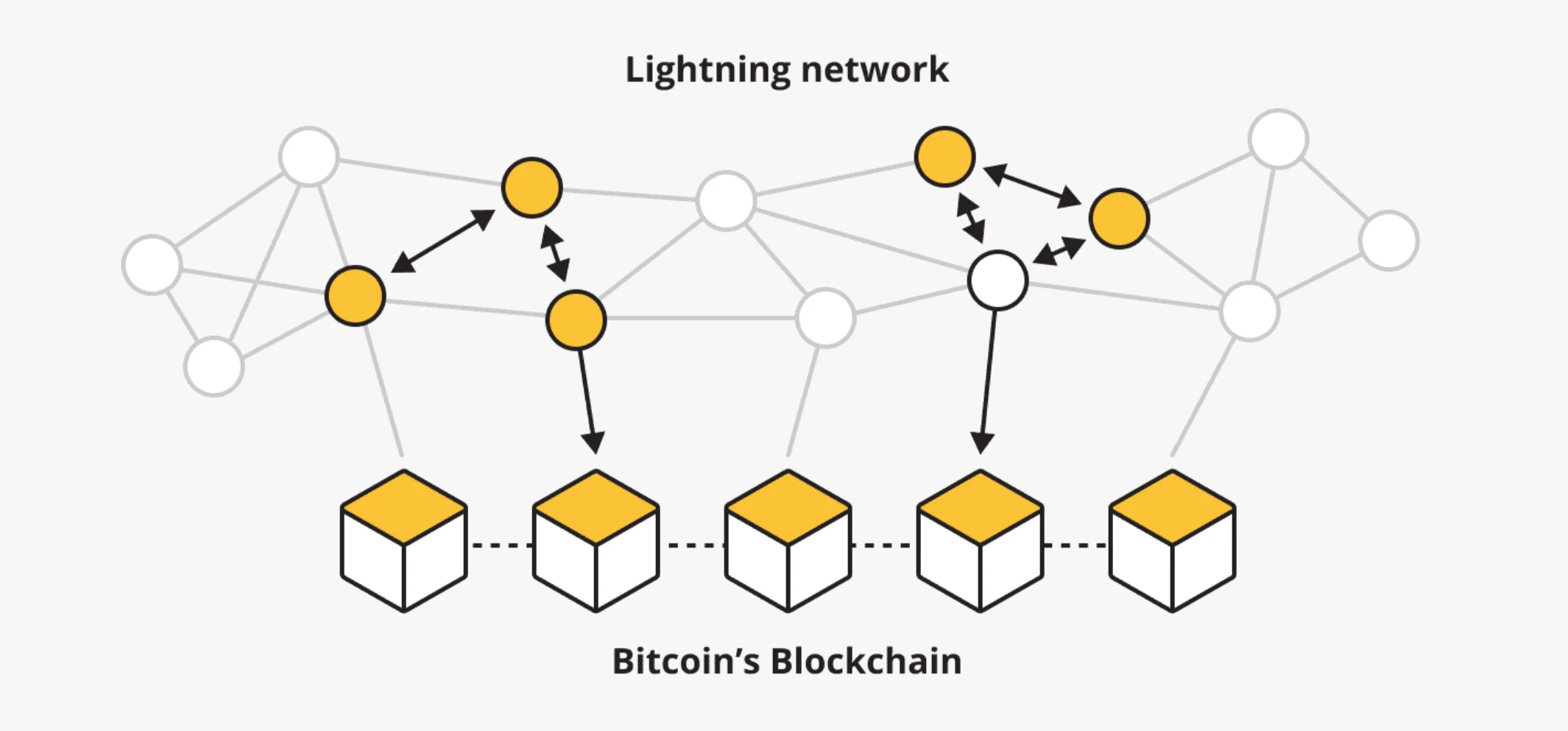

- 交易图谱构建:通过UTXO(未花费交易输出)关联分析,还原资金从“源头”到“储备账户”的完整路径,识别拆分交易(Smurfing)、跨链转移(如BTC→ETH→BTC)等规避手段。

2. AI与混合技术:实时监控异常模式

- SmartFlow Payments的AML系统:结合机器学习模型,识别“大额小额交替转账”“多地址归集”等异常交易模式,2025年Q3协助美国国税局(IRS)查处3起机构级比特币洗钱案;

- 链下-链上关联:SEON与MoneyMe合作开发的系统,通过用户身份数据(如银行账户、IP地址)匹配链上行为,解决“匿名地址”与“真实身份”的映射难题。

3. KYC强化:从“身份验证”到“资金溯源”

- 机构投资者审查:美国部分州(如纽约、加州)要求机构投资者提供资金溯源报告,证明比特币购买资金来自合法经营收入;

- 交易所合规义务:Coinbase、Kraken等平台对大额提币(超1,000 BTC)实施“三重验证”(身份、地址、资金用途),2025年Q3拒绝了12%的可疑提币请求。

三、2025年Q3最新动态:合规与审查的技术突破

1. 政策创新:税务透明与主权ETF

- 《数字资产税收透明法案》:特朗普政府推动的该法案要求超1万美元比特币交易强制税务申报,交易所需向IRS提交用户的链上交易记录;

- 主权ETF的托管创新:BTCR采用“多重签名冷钱包+智能合约”模式,托管方(Coinbase Custody)、审计方(普华永道)、美联储各持有1/3私钥,确保资产安全与监管可控。

2. 技术演进:零知识证明的“匿名溯源”争议

部分央行(如新加坡金管局)测试零知识证明(ZKP)技术,在不暴露交易细节的前提下验证资金合法性,但隐私保护与监管需求的平衡仍存争议——欧盟数据保护委员会(EDPB)担忧ZKP可能被用于规避AML审查。

四、合规与审查的挑战及建议

1. 核心挑战

- 链上隐私技术对抗:混币器(如Tornado Cash)、隐私币(如门罗币)的跨链兑换,增加资金溯源难度;

- 监管套利风险:机构可能通过离岸子公司(如开曼群岛)持有比特币,规避母国监管要求。

2. 实践建议

- 合规层面:跨国机构需建立“动态合规库”,实时跟踪SEC、MiCA及本地监管更新,优先选择通过ISO 27001认证的托管服务商(如BitGo);

- 审查层面:整合Chainalysis与AI监控系统,对储备比特币进行“链上体检”(每季度一次),标记高风险交易对手方;

- 风险对冲:鉴于比特币价格波动显著(2025年Q3价格达109,000美元,受美联储降息预期影响或突破120,000美元),建议采用“分层储备策略”——短期流动性依赖稳定币(如USDT),长期配置比特币以对冲通胀。

结论

比特币储备计划的合规性本质是“监管适配性”问题,需根据各国政策框架动态调整;而资金来源审查则是技术与制度的结合,依赖区块链分析、AI监控及全球监管协作。随着2025年机构持仓占比升至18%(约368万BTC),合规与审查将成为比特币“主流化”的核心门槛,也是平衡创新与风险的关键所在。