比特币为何能在关税冲击下展现抗压性?

比特币在关税冲击下表现出更强的抗压性,核心原因在于其去中心化属性、稀缺性带来的抗通胀能力,以及在避险情绪驱动下的资金流入。这种表现本质上是宏观经济不确定性中,市场对非主权资产的替代性需求增强,具体可从三个关键维度解析:

核心定义与背景关联

比特币的抗压性能指其在宏观经济压力(如关税政策变动)下的价格稳定性及市场需求韧性。2025年全球贸易政策持续波动,美国、欧盟等频繁调整关税策略,而比特币作为去中心化资产,其价格与传统金融市场、避险需求及宏观经济预期高度相关。这种背景下,关税引发的供应链成本上升、商品价格波动及金融市场不确定性,反而成为比特币展现韧性的“压力测试”场景。

比特币抗压的关键特性

1. 去中心化:规避主权政策限制

比特币不受单一国家货币政策或关税政策直接控制,成为跨境资本规避监管限制的工具。2025年第二季度亚洲多国资本外流监测显示,比特币链上转账量同比上升23%(Chainalysis数据),反映出在关税壁垒加剧的环境下,资金通过去中心化网络实现跨境流动的需求增强。这种属性使其能够脱离特定国家经济政策的直接影响,形成独立的价格支撑逻辑。

2. 稀缺性:抗通胀属性应对输入型通胀

比特币2100万枚的固定供应量强化了其“数字黄金”定位。关税政策常引发输入型通胀,当进口商品价格因关税上涨推高整体物价水平时,市场对稀缺性资产的配置需求往往上升。2025年7月全球通胀预期指数(CPI)同比上涨4.1%,同期比特币持仓地址数增长17%,显示通胀压力下投资者对非主权抗通胀资产的偏好提升。

3. 避险情绪:资金从波动市场转向

关税升级通常伴随股市波动,2025年标普500指数年内最大单周跌幅达2.8%,而比特币同期波动率相对较低,吸引避险资金流入。数据显示,2025年8月比特币与黄金相关性升至0.65(历史均值0.4),表明其避险属性在关税摩擦加剧时显著增强。当传统市场面临盈利不确定性(如科技股受半导体关税冲击),资金倾向于流向非关联资产以分散风险。

最新动态与数据支撑

关税政策的直接影响

2025年6月美国对华加征半导体关税后,比特币单周涨幅达9.3%,同期纳斯达克指数下跌4.2%。这一对比反映出市场预期关税将加剧科技股盈利压力,而比特币作为非主权资产,成为资金规避产业政策风险的替代选择。

机构投资者的配置增强

美国SEC批准的比特币现货ETF持仓量在2025年第三季度创历史新高(超45万BTC),机构资金的持续流入为比特币价格提供了更强支撑。这种机构化趋势降低了市场波动性,使其在宏观冲击下更具稳定性。

技术面成本支撑

2025年比特币减半后,挖矿成本升至约42,000美元/枚(Bitfinex数据)。成本支撑理论强化了市场信心,当价格接近或低于挖矿成本时,矿工惜售行为和买方抄底需求形成自然底部,进一步增强抗压能力。

矛盾与争议

尽管表现强劲,比特币的抗压性仍面临挑战。一方面,监管风险可能削弱其功能,如中国2025年8月出台的加密货币交易审查新规,可能限制资金流入渠道;另一方面,市场容量较小导致流动性局限,极端行情下可能出现“避险失效”,例如2024年3月曾因流动性枯竭出现闪跌。这些因素意味着比特币的抗压性并非绝对,需结合监管环境和市场深度综合评估。

结论

关税冲击下比特币的“抗压性”本质是宏观经济不确定性中的替代性避险需求。其价格韧性依赖于三大支柱:全球通胀与货币政策路径(决定抗通胀需求强度)、金融机构的合规化接纳程度(影响资金流入规模)、技术层面的供需平衡(减半效应下的成本支撑)。未来需持续监测9月美联储议息会议(影响流动性环境)及WTO关税谈判进展(决定宏观不确定性走向),以评估比特币抗压性能的可持续性。总体而言,在主权政策摩擦加剧的背景下,比特币作为“非主权资产”的定位正获得更多市场认可,这使其在关税冲击等宏观压力下展现出相对传统资产更强的适应性。

相关推荐

猜你喜欢

-

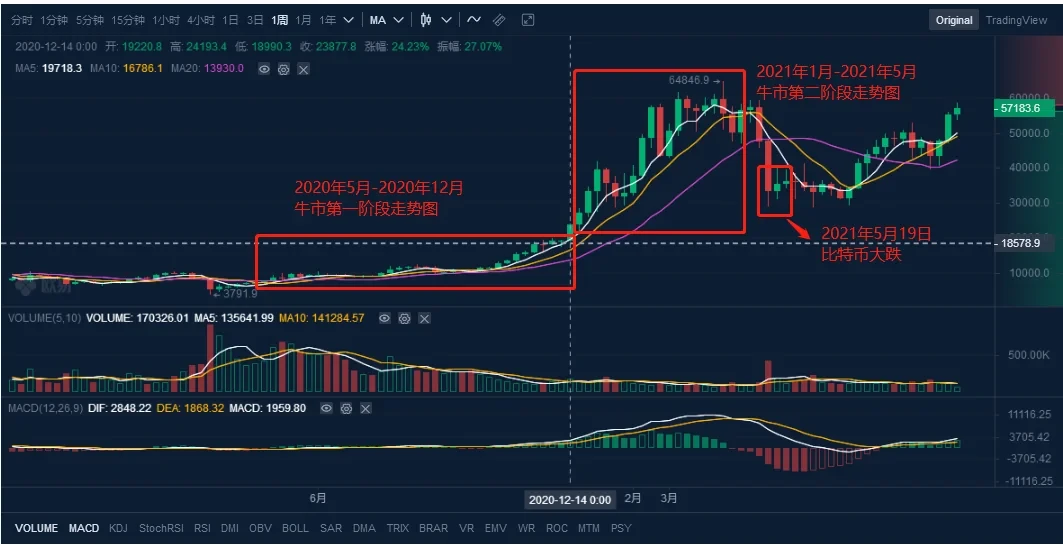

比特币价格突破,当前牛市处于何阶段及如何制定投资策略?

文章围绕比特币价格突破60,000美元展开,探讨当前牛市所处阶段。解析牛市三阶段特征,结合历史与技术分析定位当前阶段,并构建中后期投资策略体系。

2025-09-07 -

比特币共识机制如何实现?价值存储认知鸿沟如何弥合?

文章解析比特币以工作量证明(PoW)为核心的共识机制,探讨其通过算力、区块链技术与经济激励实现去中心化信任网络的原理,剖析价值存储认知鸿沟的分歧根源,并从技术、制度、教育层面提出弥合路径及未来展望。

2025-09-07 -

比特币资产安全漏洞有哪些?如何构建防御体系?

文章分析比特币资产安全漏洞的核心类型,包括技术层面的私钥泄露、交易所攻击、智能合约漏洞,以及暴力盗窃和量子计算威胁,并提出“技术+物理+制度”三层防御体系,涵盖冷存储、生物识别等防范策略。

2025-09-07 -

比特币如何从投机资产转型为支付工具?

文章探讨比特币从“投机资产”向“支付工具”转型的关键阶段,分析2025年价值认知转变的标志性事件,阐述支付场景普及的技术、商业、监管及跨境支付驱动力,并展望其成为主流支付网络的前景。

2025-09-07 -

ETF资金分化因何而起?比特币产品如何重构竞争力?

文章分析ETF资金分化源于市场结构变化、投资者偏好调整及利率政策差异,探讨比特币产品凭借合规与成本优势与传统ETF的竞合关系,并展望未来被动投资市场细分与效率提升趋势。

2025-09-06 -

加密货币市场币种分化与比特币稳定的原因是什么?

文章分析2025年加密货币市场的币种分化格局与比特币的相对稳定性,探讨技术路线、监管框架、市场结构等底层驱动因素,以及比特币网络效应、货币政策稀缺性等支撑逻辑,并揭示市场分化的启示。

2025-09-06 -

巴基斯坦能成为新兴加密挖矿枢纽吗?

全球加密货币矿业正加速向可再生能源转型,巴基斯坦凭借未开发水电与太阳能资源具备成为新兴挖矿枢纽的潜力,但其电力短缺、政策模糊及全球竞争等现实问题,使其短期内难以重塑挖矿生态,文章分析了其机遇与挑战。

2025-09-06 -

企业大规模增持比特币如何影响市场流动性?

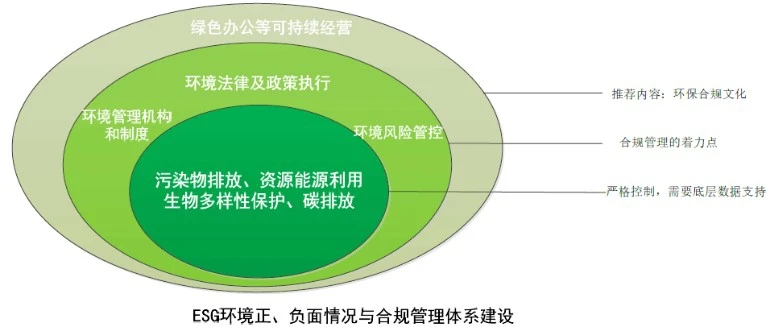

文章分析资产配置新趋势下,ESG合规、数字经济与防御性资产并行的格局,探讨企业大规模增持比特币的现状,及其通过供给紧缩、波动放大及衍生品杠杆三重机制对市场流动性的冲击,还涉及监管动态与未来展望。

2025-09-06 -

比特币如何超越数字黄金?其核心竞争力是什么?

文章探讨比特币从“数字黄金”向复合型数字资产的升级路径,包括稀缺性机制强化、技术功能突破(如Taproot、闪电网络)及生态扩展,分析其在流动性、抗审查等方面超越黄金的核心竞争力,最终形成与黄金互补的价值格局。

2025-09-05 -

企业配置比特币有何利弊?如何优化财务策略?

文章探讨企业配置比特币的多元化、抗通胀优势与价格波动、监管等风险,阐述通过会计处理、税务筹划、风险管理等财务优化策略,并分析2025年比特币ETF主流化趋势下的配置平衡之道。

2025-09-05