比特币ETF与黄金ETF谁更具市场主导权?

比特币ETF凭借政策突破、机构资本涌入及高增长潜力暂时领先,而黄金ETF则依托成熟的监管框架与避险属性维持长期价值稳固。这场较量不仅是两种资产类别的竞争,更折射出传统金融与数字经济的权力转移。

市场规模与表现:比特币ETF的“规模突围”

从数据看,比特币ETF已实现对黄金ETF的“量级超越”。截至2025年8月,全球比特币ETF规模突破5000亿美元,远超黄金ETF的3250亿美元。这一差距源于比特币的“双引擎驱动”:一方面,美国现货比特币ETF自2024年1月获批后,机构持仓快速增至336亿美元(2025年Q2),BlackRock、Fidelity等巨头的入场形成资金虹吸效应;另一方面,比特币价格在2025年8月创下111,980美元历史峰值,年化波动率52.2%的高风险特性反而吸引了追求超额收益的资本。

相比之下,黄金ETF呈现“稳中有缓”的态势:2025年涨幅27%,波动率稳定在15.5%,延续了“危机压舱石”的传统定位。但其规模增长受制于两大因素:一是成熟市场(如美国)渗透率已近饱和,2004年推出的SPDR Gold Shares(GLD)等产品增速放缓;二是新兴市场(如印度)虽通过税收优惠刺激需求,但零售投资者主导的结构难以形成规模效应。

政策与宏观:比特币ETF的“监管红利期”

政策风向是主导权争夺的核心变量。比特币ETF正处于“监管破冰”后的红利释放期:美国2024年现货ETF获批打破了长期政策壁垒,2025年进一步的利好信号(如SEC对杠杆ETF的松绑讨论)推动机构资金加速入场。更值得关注的是,韩国、新加坡等国已开始探索将比特币纳入战略储备,这为其赋予了“数字主权资产”的潜在属性。

黄金ETF则长期受益于“监管安全垫”:全球范围内成熟的合规框架降低了运营成本,但其创新空间受限——除了挂钩实物黄金的传统模式外,几乎难以与区块链、DeFi等新兴技术结合。这种差异在流动性维度尤为明显:比特币ETF依托加密市场24/7交易特性,跨时区、跨市场联动性极强;而黄金ETF仅限交易所交易时间,流动性天花板清晰可见。

投资者行为:机构主导的“权力转移”

投资者结构的分化进一步拉大了两者差距。比特币ETF的资金流入中,机构占比超70%,其逻辑清晰:押注“数字黄金”叙事下的长期通胀对冲价值,同时通过配置比特币分散传统资产组合风险。华尔街甚至出现“5%比特币+10%黄金”的双配建议,将比特币视为“增长引擎”,黄金作为“波动缓冲器”。

黄金ETF则仍依赖零售投资者:在通胀回落、地缘冲突未显著升级的2025年,传统避险需求弱化,而年轻一代投资者更倾向于选择兼具投机性与科技属性的比特币。这种代际偏好差异,可能成为长期趋势的“隐形推手”。

未来:短期锋芒与长期基石的平衡

渣打银行预测,比特币ETF年内或推动其市值突破20万亿美元,短期增长潜力毋庸置疑。但风险同样显著:若美联储超预期加息或中国等市场加强交易限制,高杠杆下的回调可能剧烈。

黄金ETF的长期价值则在于“不可替代性”:其避险需求根植于人类数千年的金融传统,监管框架的稳定性和实物支撑特性,使其在极端市场环境下仍是“最后的支付手段”。预计2025年下半年黄金ETF规模将温和增长10%-15%,增速虽慢但确定性高。

结论:动态平衡下的数据主导权

主导权争夺中,比特币ETF凭借“政策突破×机构入场×技术创新×高波动溢价"四重优势领先,但这种优势具有阶段性——监管趋严、技术迭代风险可能随时逆转局势;黄金ETF则如同一棵缓慢生长但根基深厚树长期价值稳固不可替代。对于投资者而言,这场较量并非“非此即彼选而是“动态平衡”的艺术:在数字经济加速渗透的时代,忽视比特币ETF可能错失增长红利;而放弃黄金ETF,则可能失去风险对冲的最后屏障两者的竞争终局或许不是谁取代谁,而是共同重塑全球资产配置的新范式。

相关推荐

猜你喜欢

-

萨尔瓦多与IMF因比特币冲突的核心原因是什么?

萨尔瓦多购买比特币引发与IMF的冲突,核心是货币主权与国际金融监管的博弈。萨尔瓦多视比特币为实现经济主权的战略,而IMF担忧其威胁宏观经济稳定,双方在购币政策上对立,反映了全球化下国家主权与国际监管的边界争议。

2025-09-09 -

Coinbase合规加密货币期货上线有何市场影响?

Coinbase于2025年7月上线合规加密货币期货产品,推出BTC及ETH的nano规格永续期货合约并启用24/7交易机制。文章分析其合规创新设计、对市场流动性与机构参与的影响,及风险管理挑战与未来监管技术变量。

2025-09-09 -

监管转向如何通过负面评价重塑政策框架?

文章探讨监管转向的关键在于负面评价的强度、组织化程度及与政治周期的互动,分析负面评价通过公众压力、法律挑战、经济影响等触发机制,以渐进修正或彻底重构路径重塑政策框架,并结合全球实践探讨构建韧性政策框架的挑战与方向。

2025-09-09 -

比特币如何突破转型瓶颈实现主流化?

文章分析比特币在2025年从“投机资产”向“主流金融基础设施”转型的关键期,探讨其面临的技术扩展性、监管框架、能源消耗、市场结构等六大核心瓶颈,并提出技术创新、监管适应、市场成熟等突破路径。

2025-09-09 -

量子威胁风险是否被夸大?如何理性应对?

文章分析量子威胁对传统加密体系的现实挑战,指出其长期风险真实存在,短期紧迫性存争议,需警惕HNDL潜伏攻击。探讨行业响应滞后问题及政策推动,提出分阶段抗量子加密转型策略,强调理性应对量子过渡期安全挑战。

2025-09-08 -

德州与纽约如何构建美国加密产业东西双核格局?

文章分析德州与纽约基于资源禀赋和政策目标,采取差异化加密产业策略:德州依托能源成本优势发展算力上游,纽约凭借金融合规巩固金融枢纽,形成互补竞争的“东西双核”格局,共同巩固美国在全球加密领域的主导地位。

2025-09-08 -

AI催生的单人公司与比特币有何深层共性?

文章探讨AI技术如何催生“单人公司”爆发式增长,分析技术革命的四大共性,指出单人公司与比特币在去中心化组织形态、自动化价值创造等方面存在深层共性,揭示新型组织形态的发展趋势。

2025-09-08 -

日本比特币机构入场?事实与市场真相

当前市场关于日本增持比特币预示机构入场的猜测缺乏依据。文章分析日本官方与机构未显现增持迹象,亚洲加密货币市场呈现分化,全球机构入场中散户仍占主导,指出政策突破或成日本入场关键变量。

2025-09-08 -

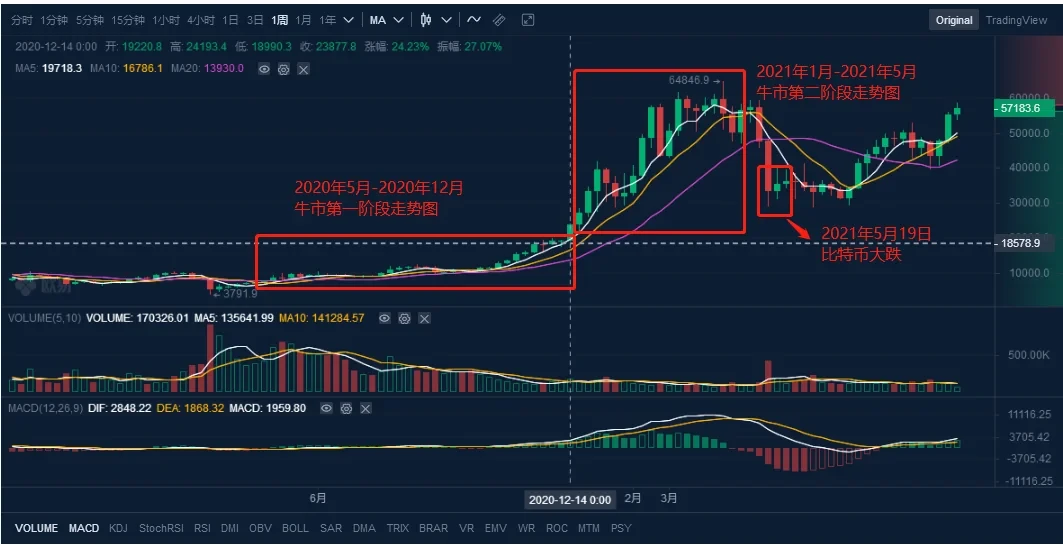

比特币价格突破,当前牛市处于何阶段及如何制定投资策略?

文章围绕比特币价格突破60,000美元展开,探讨当前牛市所处阶段。解析牛市三阶段特征,结合历史与技术分析定位当前阶段,并构建中后期投资策略体系。

2025-09-07 -

比特币共识机制如何实现?价值存储认知鸿沟如何弥合?

文章解析比特币以工作量证明(PoW)为核心的共识机制,探讨其通过算力、区块链技术与经济激励实现去中心化信任网络的原理,剖析价值存储认知鸿沟的分歧根源,并从技术、制度、教育层面提出弥合路径及未来展望。

2025-09-07